금융권을 생각할 때 흔히 떠오르는 것은 은행, 증권사, 투자회사 등입니다. 이러한 금융권은 제도적으로 제1금융권, 제2금융권, 제3금융권으로 분류됩니다. 각각의 금융권은 자산에 대한 리스크나 이자 보상 체제에서 차이가 나므로, 자산을 보호하고 이를 효과적으로 운용하기 위해 금융권의 종류 및 특징을 알아보도록 하겠습니다.

제1금융권

제1금융권은 우리가 가장 자주 접하는 금융기관으로, 중앙은행과 예금은행으로 나뉩니다.

중앙은행

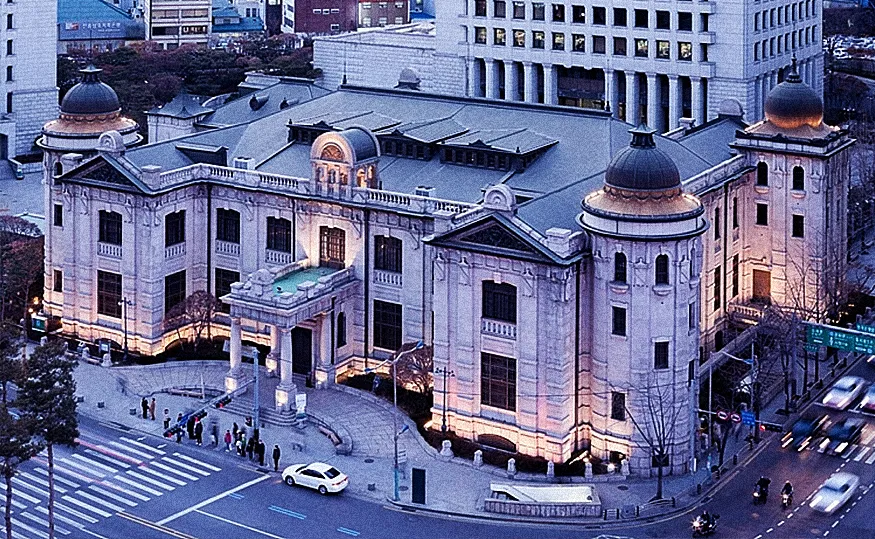

- 한국은행: 통화를 공급하고 국가의 금융정책을 수행합니다.

예금은행

- 일반은행: 우리은행, 국민은행, 신한은행, 기업은행, 농협은행 등이 포함됩니다.

- 지방은행: 부산은행, 대구은행 등 지역에 기반을 둔 은행들입니다.

- 특수은행: 한국산업은행, 수협은행, 한국수출입은행 등이 있습니다.

- 인터넷은행: 카카오뱅크와 케이뱅크 등은 지점이 없지만 제1금융권에 속합니다.

제1금융권은 규모가 크고 안정성이 높으며, 주거래은행으로 많이 이용됩니다. 시중에서 볼 수 있는 **은행을 예상하면 됩니다. 제1금융권은 예금상품, 대출상품, 보험 및 펀드 상품 등을 다양하게 취급합니다. 하지만 적금, 예금 이자가 제2금융권, 제3금융권에 비해 낮습니다.

제2금융권

제2금융권은 은행은 아니지만 은행과 유사한 역할을 수행하는 금융기관들입니다.

종류

- 저축은행: SBI저축은행, 한국투자 저축은행 등.

- 증권회사: 주식, 채권 등 투자상품을 취급.

- 보험회사: 생명보험, 손해보험 등을 취급.

- 상호금융기관: 농협, 수협 등 조합형 금융기관.

- 여신전문금융회사: 카드사, 캐피탈 등.

- 우체국: 예금, 보험 등 금융서비스 제공.

- 신용협동조합: 소규모 금융기관.

제2금융권은 제1금융권보다 예금금리가 높지만 안정성이 상대적으로 낮습니다. ‘비통화금융기관’이라고도 칭하며, 자금 중개기능을 할 뿐, 통화 공급에 따른 신용창조는 불가능 합니다. 예금자보호법에 의해 보호되지만, 일부 상품은 예금자 보호가 되지 않습니다. 예금자보호법 한도액인 5천만원 내에서 예금하는 것이 바람직합니다.

제1금융권의 은행이라는 단어를 통용할 수 없습니다. 저축은행은 은행의 성격을 지닌 ‘상호신용금고’라는 사금융기관입니다.

제3금융권

제3금융권은 대부업체와 사채업체로 구성됩니다. 신용도가 낮아 제1금융권이나 제2금융권에서 대출을 받지 못하는 경우에 주로 이용합니다.

종류

- 대부업체: 대출 심사가 비교적 쉽지만 이자가 매우 높습니다.

- 사채업체: 법정 최고 금리 수준(연 24%)의 높은 이자율을 가집니다.

이용 시 높은 대출 이자로 인해 심사숙고해야 합니다. 제1금융권이나 제2금융권에 비해 리스크가 크며, 단순히 은행정도로 생각해서는 안됩니다. 제3금융권은 법적으로 금융기관이 아니므로 금융권에 속하지 않습니다. 대출을 사업으로 하는 회사 정도이며 고금리(최대 24%)의 이자율을 납부해야하기에 접하지 않는 것이 좋습니다.

제1금융권 vs 제2금융권

차이점

- 금리: 제1금융권은 대출 금리와 예금 금리가 낮고, 제2금융권은 높습니다.

- 안정성: 제1금융권은 안정성이 높고, 제2금융권은 상대적으로 낮습니다.

- 취급 상품: 제1금융권은 다양한 상품을 취급하지만, 제2금융권은 제한적입니다.

- 법 적용: 제1금융권은 은행법의 적용을 받지만, 제2금융권은 각각의 업종 법률을 따릅니다.

공통점

- 둘 다 금융서비스를 제공하며, 예금과 대출을 포함한 다양한 금융 활동을 지원합니다.

예금자보호제도

예금자보호법에 따라 예금자는 일정 한도 내에서 보호받을 수 있습니다. 제1금융권, 제2금융권 모두 이 법의 적용을 받으며, 보호 한도는 5천만원입니다. 예금 시 이 한도를 초과하지 않도록 주의해야 합니다.

결론

금융권의 종류와 특징을 이해하면, 자신의 자산을 보다 안전하게 관리하고 효과적으로 운용할 수 있습니다. 제1금융권은 안정성과 신뢰성이 높지만, 금리가 낮고 대출 심사가 까다롭습니다. 제2금융권은 금리가 높고 접근성이 좋지만, 안정성이 낮아 신중한 접근이 필요합니다. 제3금융권은 매우 높은 금리와 높은 리스크를 감수해야 하므로 마지막 수단으로 생각하는 것이 좋습니다.